白酒拐点数据上还没表现出来 悬念还在后面

今年以来,业界普通认为,白酒将会进入深度调整期,行业会面临一个较大的波动。但从目前半年报表现数据来看,还没见到明显的拐点出现。

目前,贵州茅台、汾酒、今世缘都发布了业绩预告,均是报喜,看不出拐点迹象。

今年上半年,贵州茅台预计实现营业总收入706亿元左右,同比增长18.8%左右;预计实现归属于上市公司股东的净利润356亿元左右,同比增长19.5%左右。

山西汾酒预计实现营业总收入190.11亿元左右,同比增长23.98%左右;预计实现归属于上市公司股东的净利润67.75亿元左右,同比增长35.15%左右。

今世缘预计实现营业总收入59.70亿元左右,同比增长28.46%左右;预计实现归属于上市公司股东的净利润20.50亿元左右,同比增长26.70%左右。

但顺鑫农业、金种子酒、海南椰岛均预告上半年亏损。

顺鑫农业预计实现营收58亿元—66亿元,预计亏损5500万元—1.1亿元。上年同期,顺鑫农业盈利3997.78万元。但去年年报显示,顺鑫农业营收116.78亿,同比下降21.46%,利润是亏损6.73亿。说明其去年下半年,亏损更严重。

从亏损原因分析,顺鑫农业指出了两大原因,一是其房地产项目,一是其生猪养殖与屠宰业务,没有提到酒业板块。

金种子酒预计上半年亏损3200万元到4800万元,但比去年同期亏损有收窄。去年上半年,金种子亏损了5508万元。

从以上两家公司的数据来看,他们的业绩去年更糟,今年业绩似乎好了些,没有亏那么多。

水井坊是目前唯一正式公布了半年报的白酒上市公司,其营收15.27亿元,同比下降26.38%;归母净利润2.03亿元,同比下降45.15%。其营收和利润虽双双大幅下降,但水井坊表示,其一季度业绩最糟,二季度已有所恢复,预期从第三季度开始营业收入将恢复双位数增长,全年净利润与营收将同比保持增长。

从以上三家公司数据看,这似乎又说,最糟糕的日子已经过去了。

汾酒勇猛,洋河老三位置将不保?

白酒分析人士认为,本轮白酒调整,已进入了寡头挤压式竞争阶段,各美其美边界被打破,竞争趋于白热化,名酒企业业绩压力增大,上下通吃,左右通吃。

这样的结果就是,狭路相逢勇者胜,白酒巨头之间抢食,格局可能会在一定程度被打破,排位可能发生变化。

如今业内就有声音表示,今年以后,洋河股份有可能第三的位置不保,极有可能被山西汾酒拉下马。

分析者认为,山西汾酒这几年发展迅猛,按这势头下去,极有可能在今年,迟一点也会在明年超过洋河。

今年上半年,汾酒营收190.11亿元左右,已超过了去年洋河上半年189.08亿元的水平。

另外,洋河股份还面临同省实力对手今世缘的竞争。今世缘大部分市场在江苏省内,今世缘上半年预计实现营业总收入59.70亿元左右,同比增长28.46%左右,按这势头,今年极有可能破百亿。今世缘的扩张,极有可能大大挤压洋河的市场。

当然,汾酒短期要超过洋河,也有压力。从今年一季度看,洋河实现营收150.46亿,同比增长15.51%,利润57.66亿元,同比增长15.66%。其一季度增长势头也不错。具体还有看其二季度的表现。

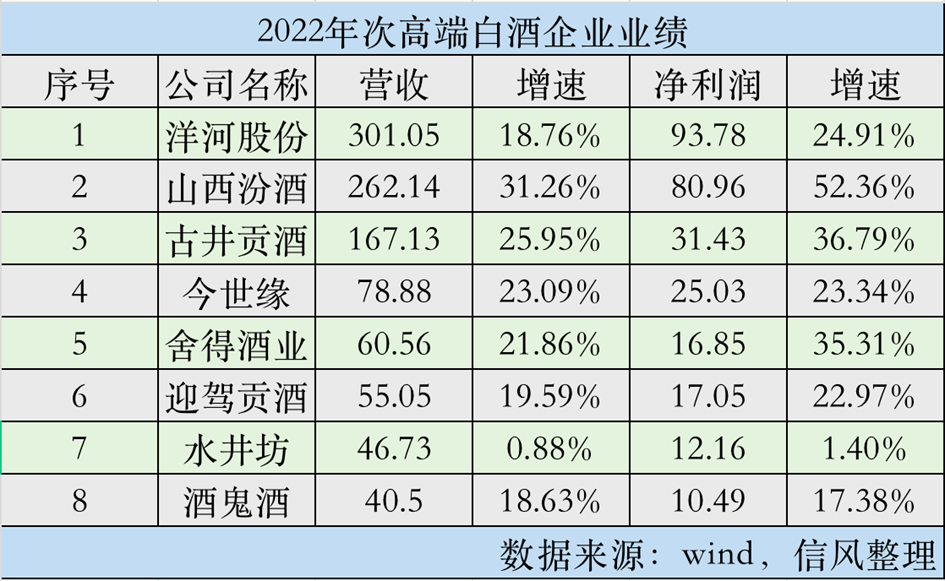

2022年,山西汾酒的营收262.14亿,利润80.96亿元。洋河股份的营收301.05亿,利润93.78亿元。两者的距离倒是并不遥远,如果山西汾酒保持去年的增长势头,其营收超越洋河的可能性还是有的。

如果今世缘冲上百亿阵营,百亿俱乐部格局又会发生怎样变化呢?顺鑫农业营收被超过,古井贡也面临前有强敌,后有追兵的危险。

下半年白面仍面临较大压力

虽然大部分白酒上市公司半年报还没正式发布,但行业分析人士认为,根据目前的市场调研分析,下半年白酒仍将面临较大压力。

首先在消费端,今年以来,消费有一定程度恢复,但表现在白酒消费这板块,只能是弱复苏,消费存在一定的降级。

其次在渠道端,库存清理并不理想,白酒企业招商难,下半年中秋国庆及元旦春节,要完全恢复到正常年份,保持谨慎乐观。

另外,白酒行业经过多年调整,中小酒企空间已被充分挤压,白酒巨头之间要在存量市场里抢份额,竞争将更加白热化,巨头与巨头之间面对面竞争,会让市场变得更残酷。

从生产端来看,今年上半年,贵州全省181家规模以上白酒企业完成产量14.1万千升,相较2022年,贵州规模以上白酒企业完成产量(折65度,商品量) 28.9万千升,今年产量不及去年的一半。这也说明,前几年大热的酱酒,在今年出现明显降温,产量出现了同比下滑。这也从侧面反映了今年白酒面临的市场压力。

虽然如此,但任何市场的变化都会孕育着新的机会,有的品牌在市场洗礼中变得沉沦,有的品牌却乘风破浪,赢得了崛起的机会。