白酒:酒企渠道两分化 行业内卷开始

2022年酒企业绩蒸蒸日上,渠道利润却跌至谷底。在产量连年缩减后,内卷不可避免。

杨现华/文

2022年白酒上演两极分化:一边是酒企营收和净利润继续稳定增长,一边是白酒经销商收入下降,盈利重挫。与此同时,白酒产量缩水明显,龙头酒企正在加速抢占利润份额,白酒行业“内卷时代”悄然来临。

虽然整个白酒行业仍在增长,但头部酒企正在挤占更多的份额。目前6大上市酒企已经占到了约80%的利润份额,随着产量越来越少,白酒行业的内卷迎面而来。

冷热分化

统计局数据显示,2022年全国规模以上白酒企业完成酿酒总产量671.24万千升,同比下降5.58%;实现销售收入6626.45亿元,同比增长9.64%;实现利润总额2201.72亿元,同比增长29.36%。

上市酒企的收入增长整体表现要好于行业。2022年,20家白酒公司共实现营收3563.45亿元,同比增长了15.13%;利润总额1806.13亿元,同比增长了19.57%。上市的20家酒企已经占到了行业利润的八成以上。

从各家具体公司的营收增长表现来看,上市酒企更是明显超过行业表现。2022年有14家酒企的营收增速超过了两位数,收入下跌的只有4家。由于有春节因素和疫情放开后的双重利好加持,2023年一季度酒企情况进一步向好。

2023年一季度,20家上市酒企中有15家的营收增速超过了两位数,其中9家公司收入增长超过了两成;13家酒企的利润总额增长超过了两位数。在2021年高增长的基础上,2022年和2023年一季度白酒企业的表现继续亮眼。

与白酒公司持续稳定的增长相比,经销商的日子并不好过。华致酒行2022年实现营收87.08亿元,同比增长16.73%,创下2019年上市以来新低,上一年公司营收增速还超过五成。

盈利表现更糟。2022年华致酒行实现归属母公司股东的净利润3.66亿元,同比大幅下降45.77%。春节和疫情放开的双重利好在公司这里也没有明显表现。2023年一季度,华致酒行实现营收37.43亿元,同比仅增长了5.32%;归属净利润1.01亿元,增速再度重挫59.35%。

作为连锁龙头之一,华致酒行代理茅台、五粮液等名酒,加之终端门店不断拓展,公司收入尚能保持一定增长,其他中小型经销商就更难。2022年新三板挂牌的名品世家实现营收10.54亿元,同比下降21.4%;归母净利润8534万元,同比下降幅度超过三成至30.33%。

另一家经销商酒便利则直接亏损了。2022年公司实现营收9.4亿元,同比下降12.64%;归母净利润亏损了1608万元,疫情爆发的2020年都没有让公司亏损,公司上一次亏损要追溯到2017年。

除了专业的经销商之外,上市公司中,怡亚通也从事白酒分销和品牌运营业务。2022年公司分销+营销业务中,酒饮收入为31.36亿元,同比下降了25.35%。自2017-2018年创下近百亿元的收入后,怡亚通的酒饮收入在疫情期间连年下降,如今只有高峰时的约三成水平。

除了传统分销外,怡亚通还有白酒品牌运营业务。在前述业务收入下降时,品牌业务收入在不断增长,2019-2021年公司聚焦的酱香型白酒品牌运营收入为3.79亿元、8.7亿元和12.45亿元,3年时间收入取得不止翻两番的增长,但2022年怡亚通品牌运营的酒饮实现收入7.86亿元,同比大幅下降36.88%。无论是分销还是品牌运营,怡亚通的白酒生意收入都在收缩。

从行业整体和上市酒企来看,2022年白酒仍在上升通道中。可从经销商的情况来看,2022年是极其困难的一年,市场屡屡提及的酒企向渠道压库存并非空穴来风。

马太效应凸显

白酒整体向好,并不意味着行业中的每一家都在分享市场蛋糕。全国规模以上白酒企业近千家,按照行业收入和利润计算,这意味着平均每个酒企的收入还不到7亿元,单家酒企的利润总额只有2亿元出头。

现实显然不会是平均数。仅以上市白酒公司为例,2022年收入低于7亿元的只有经营不善的*ST皇台1家,利润总额不足2亿元的也不过5家酒企。实际上,20家上市酒企营收合计为3563.45亿元,占到了行业的53.78%。即便20家酒企有部分收入并非源于白酒,但影响不大。

扣除这20家酒企,963家规模以上白酒企业中的剩余943家只能分享不到一半的市场份额。在上一轮景气周期最高峰的2012年,上述20家酒企合计收入只有1234.97亿元,占比仅有27.65%,市场份额还不足三成。

在上市的20家酒企中,2022年白酒收入过百亿元的也不过6家,包括传统的“茅五洋泸”4家和山西汾酒以及古井贡酒,6家酒企合计收入就达到了2996.78亿元,占比达到45.22%。2012年这6家酒企的收入尚不足千亿元,占比也不过20%出头。

与收入相比,龙头酒企的利润占比更为明显。2022年上市的20家酒企利润总额为1806.13亿元,占行业的比重超过八成达到82.03%,剩余的900余家规模酒企只能分享剩余不到两成的利润蛋糕。

其中,头部的6家酒企又占到了利润的绝大多数。2022年6大酒企利润总额为1665.09亿元,占比为75.63%。与其45%的营收占比相比,6家酒企的利润占比强势更加明显。2021年6家酒企的利润总额占比一度超过了80%。

在上一轮景气高峰的2012年,上述6家酒企利润总额为497.44亿元,占比60.77%。至2018年,利润总额占比超过了70%。3年后龙头酒企分享利润蛋糕的份额突破了80%,利润正在加速向龙头酒企集中。

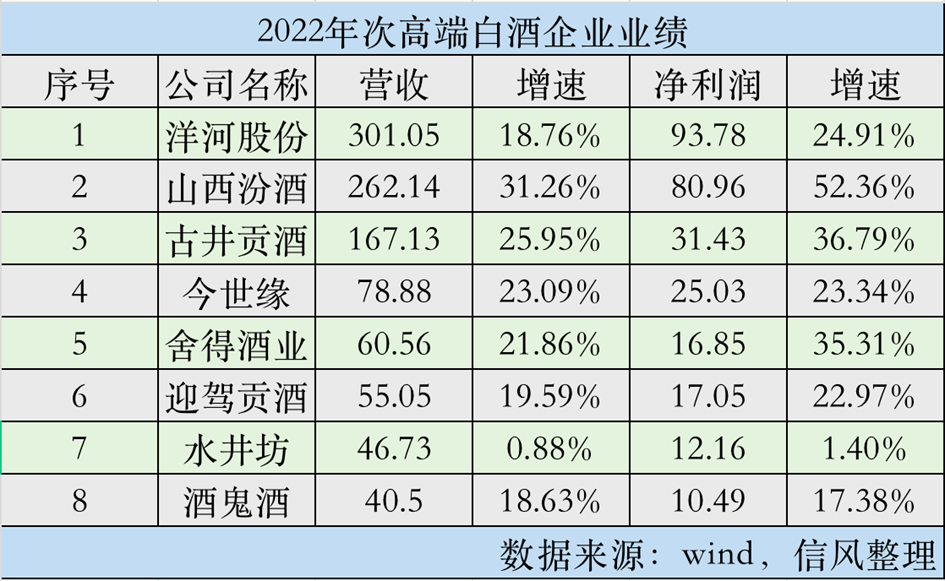

疫情放开后的首个春节,也就是2023年一季度这种差距进一步显现。6家龙头酒企的利润总额增速都超过了两位数,利润下跌的则有5家之多,这意味着高端酒需求韧性较强,动销领先。部分次高端或者区域白酒则分化加剧,难以达到市场的预期。

正如市场所认识的,白酒行业已经进入新一轮产业调整期,头部效应进一步凸显,市场份额持续向茅台、五粮液等头部企业集中。

内卷进行中

历史上爪哇的农业生产长期原地不动,只是不断地重复简单再生产,不能提高单位人均产值,这是“内卷”最早的由来,如今泛指某行业内互相竞争有限资源,个体努力出现“通货膨胀”,边际效用开始递减。

从销量上看,从2004年开始白酒产量连年增长,从311.7万千升增至2016年历史高点的1358.4万千升,年均复合增长率高达13.05%。之后白酒迎来新一轮复苏之时,白酒产量在大幅减少,2018年就已经大幅跳水缩减至不足900万千升。

当然这或许与口径调整有关。因为根据数据,2018年全国规模以上白酒企业完成酿酒总产量871.2万千升,同比增长3.14%。统计数据显示,2017年白酒产量接近1200万千升,显然有数据进行了事后调整。

在2018年实现增长后,从2019年开始,白酒行业的产量逐年小幅缩水。2019-2021年,全国规模以上白酒企业完成酿酒总产量785.95万千升、740.73万千升和715.63 万千升,同比降幅为0.76%、2.46%和0.59%,此时降幅不明显。

2022年,全国规模以上白酒企业完成酿酒总产量671.24万千升,同比下降5.58%,降幅不但明显,而且产量已经跌至不足高峰时的一半了。根据统计数据,2023年第一季度,规模以上酒企白酒产量为148.3万千升,同比骤降19%。疫情放开后消费复苏,白酒本应受益,大幅下降的产量似乎预示着情况不简单。

行业整体产量在减少,龙头产量逆势增长。2019年贵州茅台完成茅台酒及系列酒基酒产量75045吨,2022年增长至91886吨,仍然是一瓶难求。山西汾酒产量也从13.73万千升增长至17.61万千升。

在销量逐年下滑并呈加速之势下,白酒依靠提价实现了盈利的增长。在产量加速下滑、渠道库存明显的当下,白酒行业还能保持原有的增长态势吗?

机构比较乐观,华创证券就坚定看好全年复苏主线,公司表示白酒全年向上明确,并明确全年预计会出现两轮行情。广发证券也持有类似观点,称2023年一季度酒行业基本面开始触底回升,高端酒和区域次高端酒率先复苏,认为白酒板块已经进入估值修复阶段,估值安全边际较高,是板块配置良机。

然而,在日前召开的行业会议上,中国酒业协会理事长宋书玉就表示,白酒产业将步入调整转型期,而消化库存是2023年的首要任务

作者:证券市场周刊